我们在FOMC会议前瞻文章中指出,对于美联储主席鲍威尔及其同事将加息100个基点的猜测,市场一直是存疑的。事实也证明了这种疑虑非常正确:美联储最终选择加息75个基点,至3.00%-3.25%区间。周三此举符合广泛预期。

FOMC会议在利率决议方面没有任何出人意料的地方,但在货币政策声明、经济预测摘要和鲍威尔在新闻发布会上的发言这三个方面,有诸多值得深思的地方。

货币政策声明

总体而言,这次会议的货币政策声明调整的地方相对上次声明非常少,可以说是近期以来调整最少的一次。唯一的非语法/市场化变化是承认了最近的支出和产出迹象“指向成长不温不火”(上月的措词是“业已转弱”)。

这样细微的调整毋庸置疑没有显著影响市场,但声明没有提到,美联储即将“转向”或按下暂停键的信号,这点值得市场重视。

好在一起公布的《经济预测摘要》中出现了一些值得关注的变化,包括利率预测的知名“点阵图”的变化。

经济预测摘要

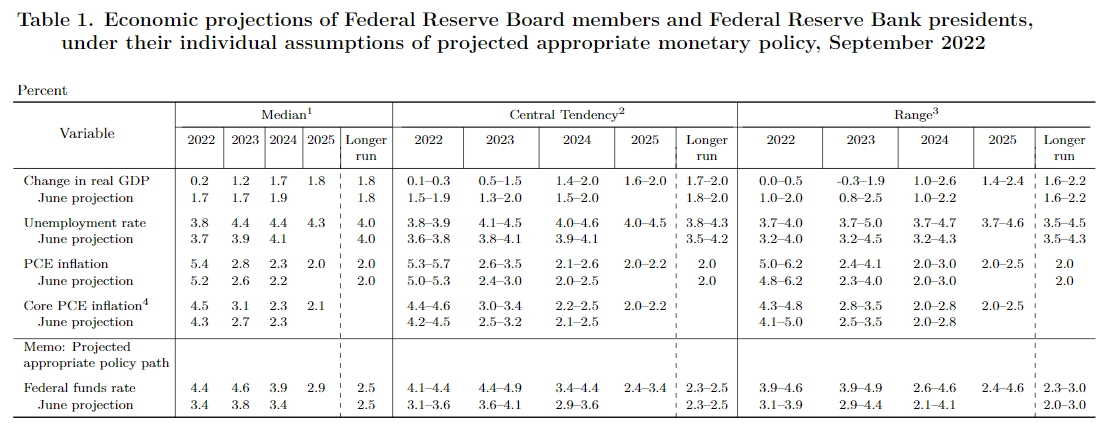

美联储对经济和利率的预测做出了不少重要更新:

- 2022年的实际GDP增长率的预期中值从1.7%下修至0.2%、2023年的从1.7%下修至1.2%、2024年的从1.98%下修至1.7%。

- 2022年、2023年和2024年失业率的预期中值分别上修0.1%、0.5%和0.3%。

- 2022年和2023年的PCE与核心PCE的预期中值同样调高。

整体而言,美联储对未来几年的经济预测所做出的调整,暗示成长弱于前预期、失业率高于前预期、通胀率高于前预期。这样的调整即使不在意料之外,也是可怕的。

来源: 美联储

可能是因应通胀预测的上调,美联储也全面上调2022年、2023年和2024年的利率预期,分别从3.4%调整为4.4%、3.8%调整为4.6%和3.4%调整为3.9%。正如我们上文在对货币政策声明的部分所指出的,从美联储自己做出的利率预测来看,没有任何迹象显示其会在2024年之前转向降息。这表明美联储坚定地、不计成本地抗击物价压力。

即使只看到今年年度终了,美联储官员也预测会再加息125个基点,预计11月和12月分别加息75个基点和50个基点。

鲍威尔新闻发布会

此文发稿时鲍威尔仍在新闻发布会上发言,但已接近尾声。从已经公布的发言来看,鲍威尔的立场没有货币政策声明和经济预测摘要那么强硬。发言要点如下(黑体加粗部分是我要强调的内容):

- 美联储寻求将利率带回到“具有充分约束性”的水平

- 接下来加息的力度和幅度取决于披露的数据的表现

- 历史警告我们不要过早降息

- 劳动力市场状况可能转弱

- 劳动力市场极有可能一定程度转弱

- 或许在某个时间点放缓加息步伐,先评估加息的效用

- FOMC对今年剩余时间加息的幅度有分歧,范围在100-125个基点

- 痛苦的程度取决于实现2%通胀目标的时间跨度

- 楼市或不得不经历调整

鲍威尔一开始有关劳动力市场可能转弱的评论暗示,美联储愿意在必要时将美国经济推入衰退。但他之后有关加息幅度有可能下降以及今年可能“仅仅”加息100个基点的评论,则一定程度削弱强硬色彩。

市场回应

市场先是对看似强硬的政策声明和经济预测做出回应:股市等风险资产下跌、美元和收益率上涨,然后对鲍威尔在新闻发布会上的发言做出回应:完全相反。今年迄今为止几乎每一次美联储会议之后,市场的反应都是如此。

但整体来看,鲍威尔这次对声明的“收回”程度比最近的程度低。美联储毕竟展现了比大部分人的预期更强硬的姿态,而且保持强硬姿态的时间也比预期长。本周余下时间,交易者消化此次会议,收益率和美元上涨、股市和风险资产下跌的近期趋势可能延续。

如何在嘉盛交易平台上交易货币对、贵金属、大宗商品、股指、美港股、ETF等金融市场场外产品?

请按照以下简单的步骤开户

1. 点击账户开户页面,选择适合您的交易平台账户进行开户

2. 账户开通后进行账户注资

3. 下载安装并登录交易平台即可交易

欲了解更多嘉盛汇评精彩文章,欢迎关注嘉盛集团官方微信jiashengjituan